中美SaaS应用比较:揭示发展差距,探索未来趋势

责编:gltian |2023-12-01 14:22:28我国SaaS发展起步晚于美国5年,整体发展与美国仍有较大差距,体现在SaaS企业数量不多、产品类型不够丰富等多个方面,市场规模仅为美国的6.6%。随着后疫情时代的到来,企业数字化转型意愿大幅提升,我国SaaS行业将迎来快速发展,与美国差距将逐步缩小。

发展历程对比

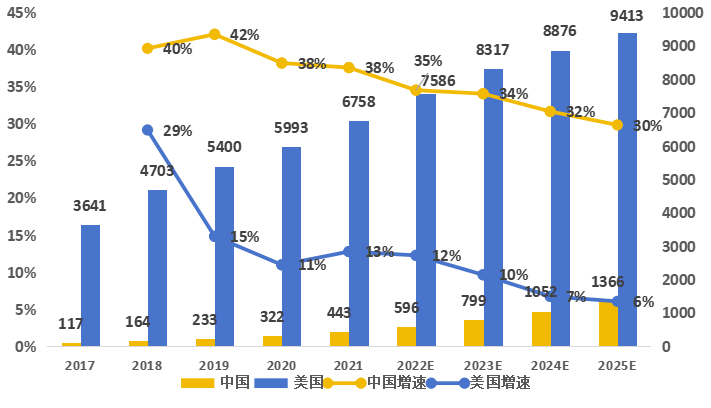

1. 市场规模:中国仅为美国1/15、但市场增速较快

2021年中国SaaS市场规模443亿元,仅为美国6.6%,但中国SaaS市场增速为30%,显著高于美国,与美国的差距将逐渐缩小,预计2025年规模将达到美国的15%。

图1 中美SaaS行业市场规模及增速(亿元)

数据来源:弗若斯特沙利文,第一新声研究部

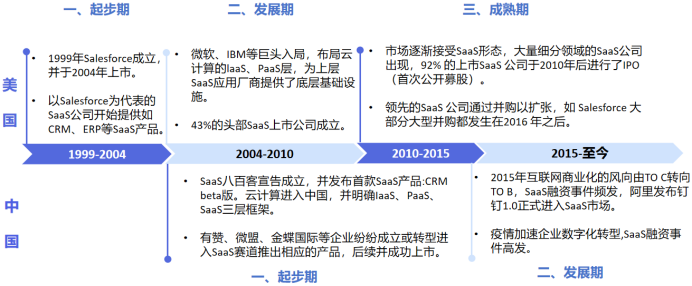

2. 发展历程:中国起步晚于美国5年,整体发展滞后美国10年

1999年,美国以Salesforce为代表的SaaS企业成立并推出CRM产品,SaaS服务雏形诞生,而后美国SaaS在云计算的兴起下快速发展,现已迈入成熟期。

2004年,国内八百客成立公司并推出首款SaaS产品,进入平稳发展期。2015年互联网进入To B风口期,资本涌入SaaS迎来成长高峰,随后疫情加速企业数字化转型,国内SaaS进入关键发展期。

图2 中美SaaS发展历程

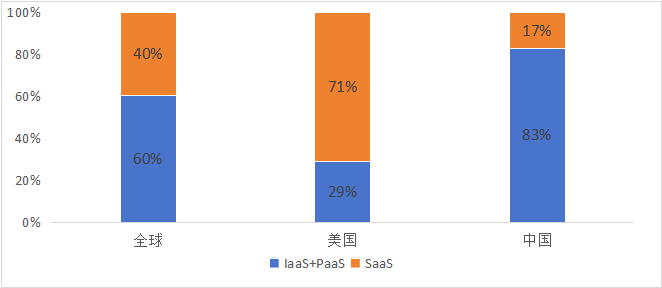

3. 发展路径:中美数字化截然不同的内生发展逻辑

美国是全球云计算市场的领导者,2022年公有云市场规模占据全球约39%的市场份额,中国占比仅9%,整体云服务市场差距明显。从公有云结构分布来看,SaaS 在中国公有云占比仅17%,远低于SaaS在美国公有云中的占比 71%,与美国公有云结构呈现倒挂现象。

图3 2021年全球&中国&美国公有云市场结构比较

数据来源:酷量集团、信通院

美国SaaS应用起步早,云计算的快速兴起有力支撑SaaS开发和应用。随客户需求越来越复杂,完全标准化的SaaS产品无法有效满足客户的个性化需求,从SaaS延伸出PaaS满足客户定制化需求。

国内云计算仍处于快速发展期,在SaaS产业尚未成熟的大环境下,为了快速建立产业生态,IT厂商纷纷以布局PaaS为主,“厚PaaS薄SaaS”推动中国形成与美国截然不同的云计算市场结构。

发展现状对比

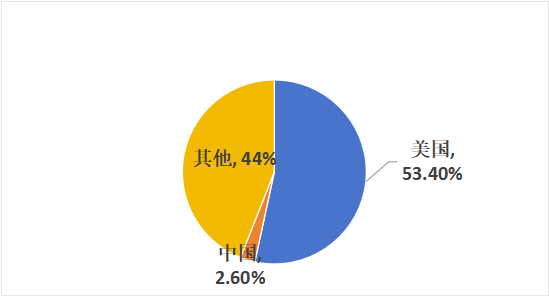

1. 企业发展情况:美国SaaS企业数量占据全球半壁江山

美国SaaS企业约1.2万家,在全球SaaS数量上占比超50%,中国SaaS企业数量远落后于美国,占比不足3%。美国SaaS上市企业约300家,其中SaaS龙头企业Adobe、Salesforce、Intuit、ServiceNow市值超千亿美元,国内上市企业中仅用友网络、三六零、广联达三家市值刚过百亿美元,中国SaaS上市企业TOP50总市值也与美国相差17倍。

图4 全球SaaS企业数量分布

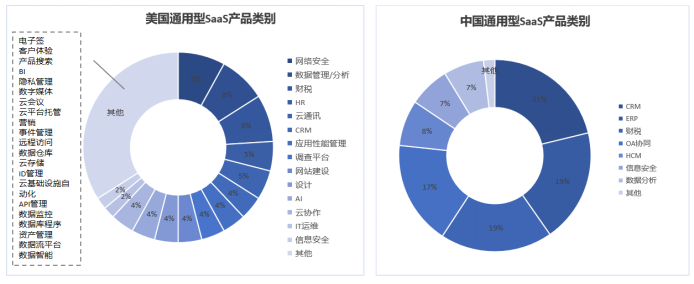

2. 产品供给类型:美国通用SaaS供应多元,中国垂直SaaS发展潜力大

中美都是通用型产品为主,比例均超70%。美国通用SaaS产品细分领域众多,发展均衡。中国CRM、ERP、财税、OA协同等通用SaaS产品发展成熟、同质化竞争激烈,占据绝大部分市场(76%)。

图5 中美通用型SaaS产品对比

数据来源:36氪研究院、FlashIntel

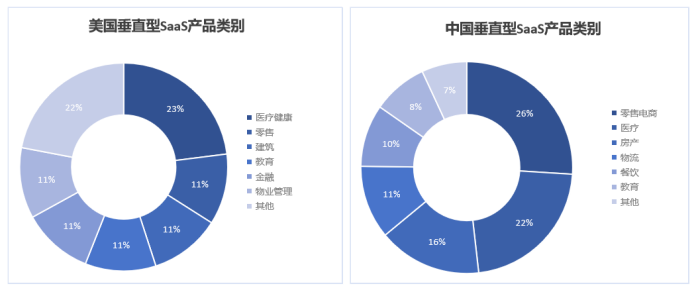

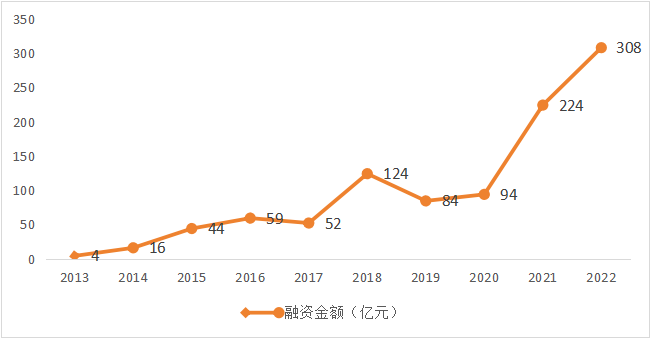

美国垂直SaaS行业覆盖相对平均,各行业差距不大,中国垂直SaaS行业较为集中,TOP4行业占据75%市场份额。传统通用SaaS难以满足各行业的特定需求,产业关注点逐渐向行业垂直SaaS演进,垂直类SaaS近三年融资额逐渐增长,发展潜力巨大。

图6 中美垂直型SaaS产品对比

数据来源:36氪研究院、FlashIntel

图7 2013年-2022年行业垂直SaaS融资金额

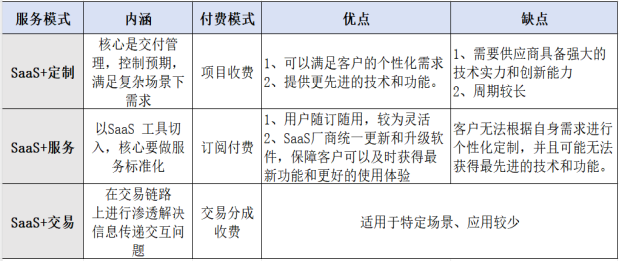

3. 产品服务模式:美国SaaS订阅是主流,中国产品模式在探索中

SaaS的服务模式有3种,分别是SaaS+定制,SaaS+服务,SaaS交易,美国以SaaS+服务模式为主,大多数SaaS企业订阅式收入高达90%以上,Zoom甚至达到100%,美国SaaS发展已经较为成熟,Salesforce、Dropbox等头部企业订阅制的商业模式为其他SaaS公司提供借鉴和启示,进一步推动SaaS产品订阅式收入的发展。国内SaaS企业订阅收入远不如美国企业的订阅收入占比高,订阅收入占比最高的企业光云科技为76%,整体仍是SaaS+定制的服务模式更多些(50%)。

表1 SaaS三种服务模式对比

图8 2022年中国SaaS服务模式分布

数据来源:第一新声

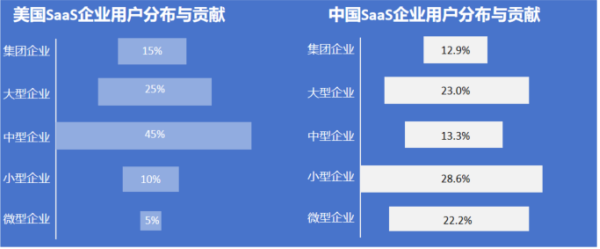

中美SaaS市场客户结构也存在差异,美国大中型客户是SaaS的高质客户群,合计占比达85%,SaaS在这个群体能够快速实现相对标准化和规模化,中国SaaS客户结构则是小微企业占比过半。

图9 中美SaaS企业用户分布与贡献

数据来源:T研究、Perplexity 2021

4. 产品推广模式:中美普遍以SLG为主,PLG受到市场关注

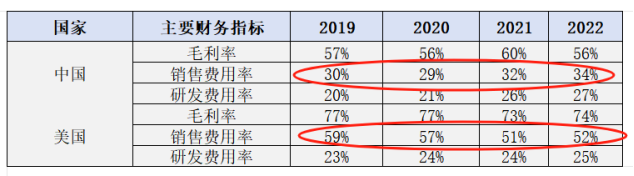

中美SaaS行业整体毛利率水平均较为稳定,销售费用占都较高,企业需投入大量销售费用拉动客户的获取、转化和规模化,即以销售驱动增长模式(SLG,Sales-led Growth)为主,这种模式需要企业具备强大的销售能力和市场拓展能力,销售成本高,影响SaaS企业正常盈利。

Slack、Notion协同办公产品迎来爆发式增长之后,产品驱动增长(PLG,Product Led Growth)受到广泛关注,企业通过优秀的产品和服务建立起良好的品牌形象,从而在市场上获得更多的认可。如2021年Zoom营收增长326%,而销售费用没有同比例增长,产品成为其获客、留客的驱动力。据Gartner预测到2025年,95%的SaaS提供商将采用某种形式的自助式PLG来获客。

表2 中美SaaS上市企业主要财务指标对比(均值)

国内SaaS发展存在问题

1. 宏观环境:国内IT支出“重硬轻软”

2022年中国企业IT支出市场规模为1.83亿美元,其中硬件支出占比高达57%,软件支出占比仅18%,全球企业IT开支中软件服务占比约60%,我国IT支出模式与海外成熟市场相比存在明显差异。究其原因是我国企业软件支出受付费意愿和付费能力的双重约束,一是中国劳动力成本低,企业倾向使用人力而非软件解决问题,使用人力方式虽效率低下,但短期成本低廉且资源易于复用;二是国内企业盈利能力低于美国,如美国上市公司净利润率平均可达10%以上,我国上市企业净利润率在5-6%,更低的盈利水平使企业在IT支出上更为犹豫,反映到SaaS支出上,目前美国IT产业中SaaS支出占比超过7%,中国支出不到3%。

图10 2019~2023年中国VS美国IT产业中SaaS支出占比

2. 需求侧:国内大中型客户倾向定制化,小微客户生存周期短

我国大中型企业员工数量多、业务复杂、安全性要求高,大多也拥有较为成熟的IT系统和团队,故在业务需求上倾向于内部自研或第三方定制化开发,二者合计比例超58%。小微企业业务简单、IT能力有限,定制化程度低,SaaS按需订阅的模式天然满足其需求,但中国小微企业平均寿命为3年左右,小微企业不稳定的发展对SaaS续约率有较大影响。

3. 供给侧:国内SaaS产品生态尚未完善

一是产品类型覆盖在少数、传统的几个领域,SaaS厂商大多集中在OA、CRM、ERP等领域,没有形成完整的SaaS产品体系版图。二是缺乏数据整合平台,美国的Zapier无代码集成平台可以与超过2000家SaaS产品进行对接,同步数据和执行操作,提高工作和生产效率,国内的数据连接普遍通过阿里、腾讯等C端APP小程序,不同SaaS产品之间数据的连接性和开放性有所不足。

国内SaaS行业发展建议

1. 国家层面引导IT支出要以“应用”为落脚点

一是要鼓励软件服务商提供更好的软件产品和服务,强化业务流程与信息技术的深度融合,并对投入研发适合于中小企业的软件服务企业提供相关支持;二是加强引导企业数字化转型,做好数字化转型系统性规划,为中小企业购买租赁数字化软件应用提供专项补贴;三是激励运营商等企业加强数据中心建设,提升相关性能,为SaaS发展提供更好的支持和保障。

2. SaaS厂商要注重组件复用,产品驱动增长

一是注重打造可复用的共性组件,在前期设计更合理的产品架构,提炼可复用的产品模块,在满足客户个性化需求的同时降低定制化的成本;二是从用户体验出发,将商务、技术问题与客户业务问题充分打通、打透,打造出切合用户需求的“专而精”的产品,实现产品口碑传播。

3. 补全机会领域产品空白,完善SaaS市场产业生态

一是要专注细分领域场景,如IT运维等领域打造相关软件产品,补齐SaaS产品版图的空白领域,让客户寻找整体解决方案时有足够多的产品来满足其需求,最大化SaaS产品价值。二是鼓励头部企业发挥技术优势,如互联网、运营商等企业开放自身技术能力和资源,通过低代码平台、技术开源等方式,打造数据整合平台,增强不同SaaS产品之间的连接性和开放性。

注释

1.中国上市企业:用友网络、广联达、金蝶国际、明源云、有赞等22家企业

美国上市企业:Salesforce、ServiceNow、Workday、Zoom、Splunk 5家企业

2.数据来源:IDC

3.数据来源:艾瑞咨询

来源:天翼智库